取り返しのつかないミスをしてしまったり、立ち止まってしまう場面も多い資金調達。

何を準備し、どう向き合えばいいのか、経験者の言葉で共有いただきました。

本記事は、2025年12月に開催した勉強会のレポートとしてお届けします。

登壇者

ソフトバンクの投資部門にて国内外の企業への出資やM&Aを起点とした新規事業開発に従事。投資ストラクチャー検討や事業計画策定等のリーガル・ファイナンス業務を担当し、社長直轄部隊での全社事業戦略立案にも参画。2024年にスマートラウンド入社、CoSとしてCEO砂川大の補佐役を務め、経営全般のサポート、アライアンスや新規事業の立ち上げに従事。東京大学法学部卒業、同法科大学院修了。法務博士(専門職)。

2019年に一般社団法人ソウレッジを起業し、2025年6月に2代目へ譲渡。任期中にCAMPFIREのクラウドファンディングで当時史上最高寄付額と史上最多寄付者数を更新。Forbes 30 under 30 2021を受賞。現在2社目の準備中。

資金調達の「知ってたら防げた事故」を減らしたい

鶴田 七瀬(以下、鶴田):みなさん、こんにちは。本日は「ゼロから学ぶ資金調達」と題して、起業家が最初に投資を受ける前に知っておきたい基礎知識についてお話を伺っていきます。

私は2019年に一般社団法人を立ち上げ、現在はWORKPARKのCEO室で働きながら「もう一度起業しよう」と企んでいるところなのですが……正直に申し上げまして、株式による資金調達については、まだ「素人目線」なんです(笑)。今日は参加者のみなさんと同じ目線で、疑問をぶつけていきたいと思います。

ゲストは、株式会社スマートラウンドの宇佐美翔大さんです。宇佐美さんはソフトバンクで数々の大型投資案件に関わってこられたファイナンスのプロ中のプロ。現在はスタートアップの現場で、CEOの補佐として経営全般を支えていらっしゃいます。宇佐美さん、よろしくお願いします!

宇佐美 翔大 氏(以下、宇佐美氏):よろしくお願いします。ソフトバンクでの投資する側の経験と、スマートラウンド(スタートアップ)での受ける側の両方の視点から、今日はリアルなところをお話しできればと思います。

スマートラウンドは、スタートアップと投資家をつなぐプラットフォームです。今はスタートアップ約7,000社、投資家はVC・事業会社あわせて100社ほど、パートナーは250名ほどが登録しています。

今日はサービス紹介というより、「知ってたら防げた事故」を減らしたい、という話をします。ちなみに、スマートラウンドは基本的な機能を無料で提供しているので、遠慮なく使ってください。

シード期の調達、カギは「事業計画」より「ファン作り」

鶴田:まず、まだ売上もプロダクトもない「シード期」の起業家にとって、何が調達の決め手になるんででしょうか?

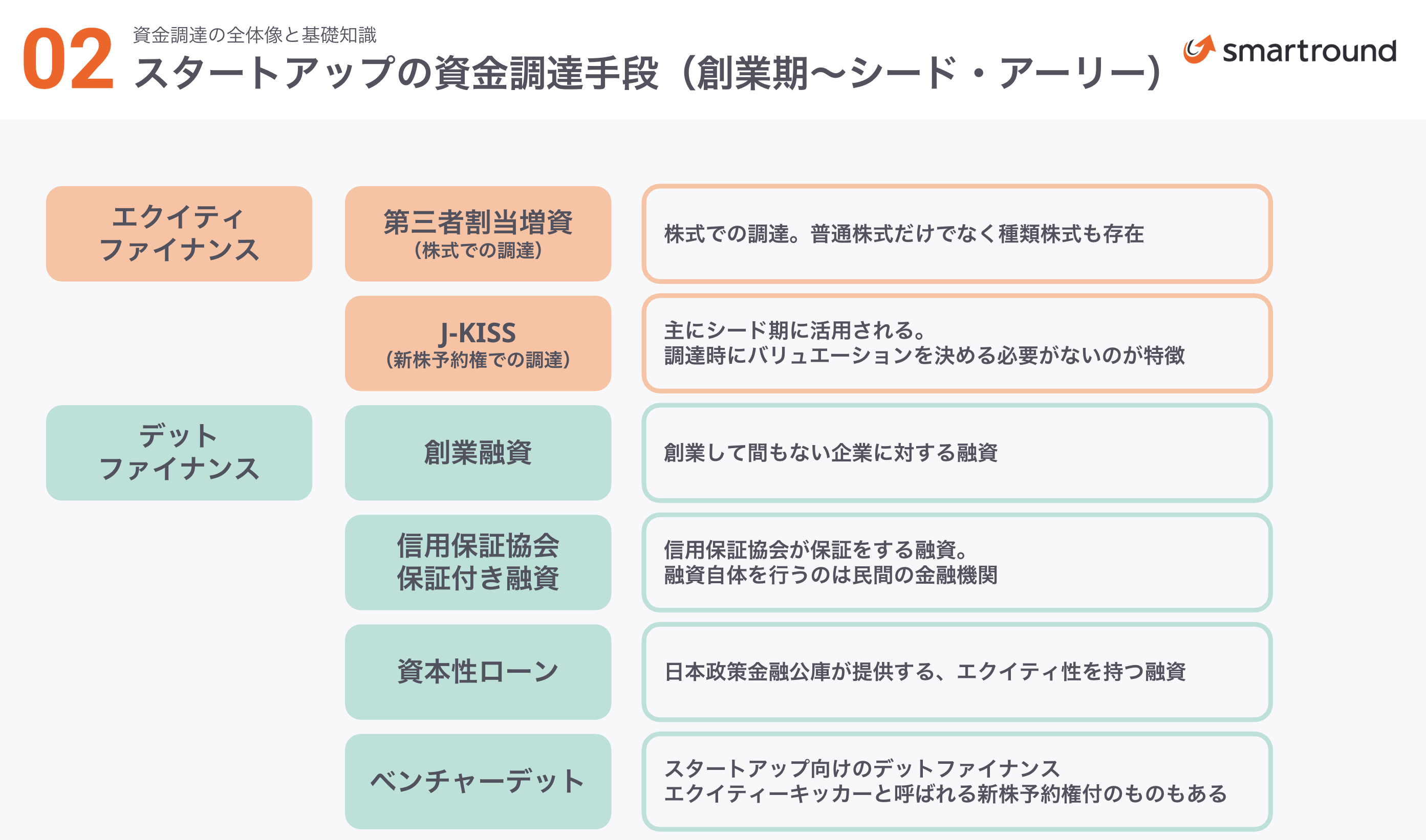

宇佐美氏:そもそも、この時期の資金調達は、主に「エクイティ(株式)」と「デット(融資)」の二択ですが、特にデットは今、創業融資が非常に手厚いので、安易に株を放出する前に検討すべきです。

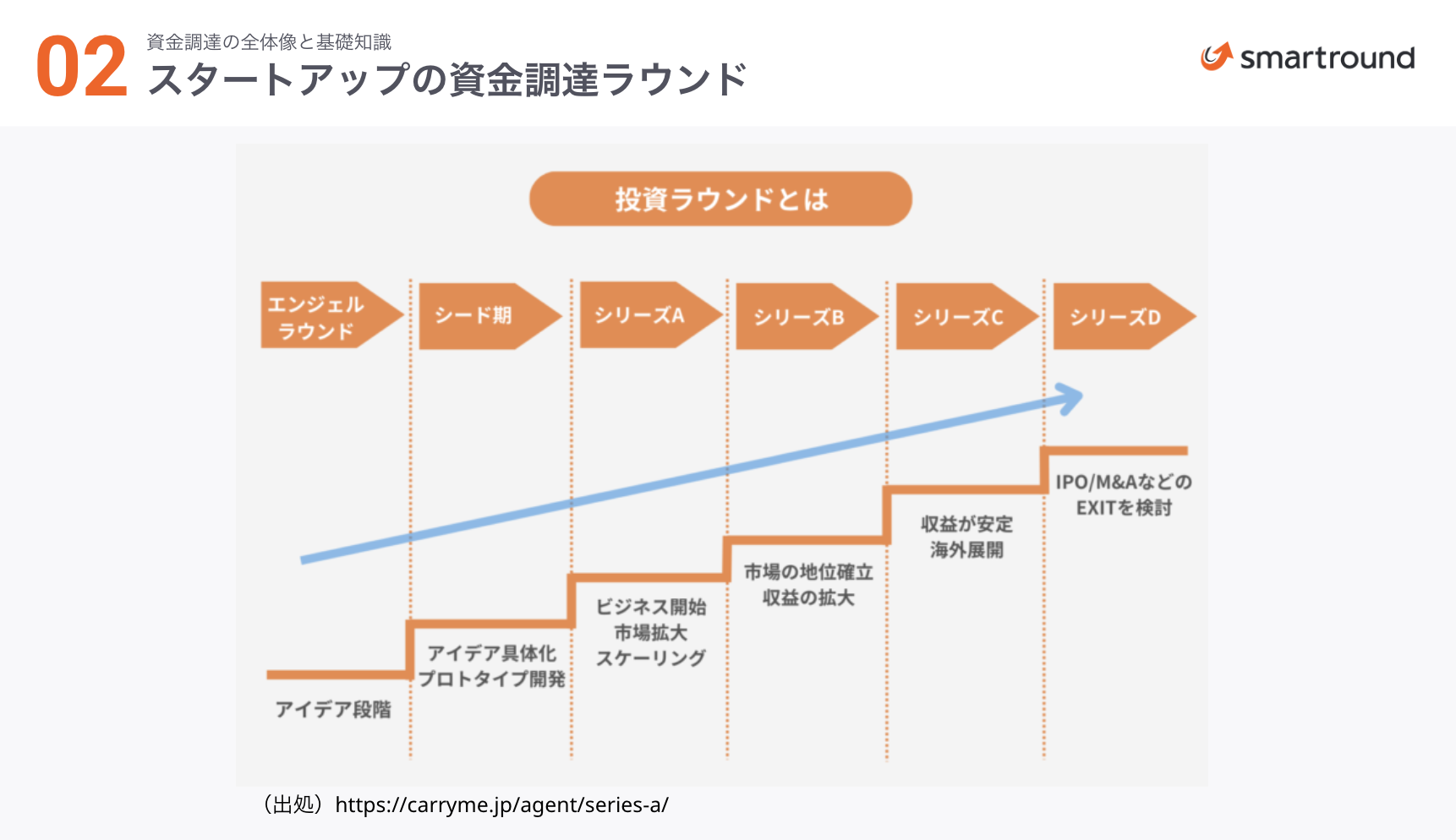

その上でエクイティ調達を目指すなら、大事なのは「事業計画の解像度」と「チーム」です。シード期の投資家は、立派なエクセルを見たいわけではありません。「なぜこのチームが、この事業を、今やる必要があるのか」というストーリーに納得したい。シリーズA以降は数字での評価が強くなりますが、シードは「熱量」です。

鶴田:熱量、ですか。

宇佐美氏:はい。とくにエンジェル投資家は「この人のファンとして応援したい」というマインドで投資している方も多くいます。だからこそ、投資家に「ファン」になってもらうこと、そのストーリーを起業家が用意することが、何よりも強力な資金調達戦略になります。

「資本政策」を甘く見ると、経営権を失うリスクも

鶴田:応援してもらう一方で、株を渡しすぎるのが怖いという話もよく聞きます。

宇佐美氏:そこが一番の注意点です。各ラウンドでの希薄化(株を渡す割合)は10〜20%に留めるのがセオリーです。創業者が過半数(50%以上)を維持できないと、将来的に自分の会社なのにコントロールできなくなるリスクがあります。実際に、初期にエンジェルへ50%渡してしまい、後で新規事業をやりたくてもVCの意向で止められる……なんて悲劇も見てきました。

鶴田:怖いですね……。共同創業者間でも揉めることがあると聞きますが。

宇佐美氏:そうですね。初期に「共同創業者間契約」を結ぶのは必須です。万が一誰かが辞めた時に、その人の持っている株をどう買い戻すか。これを決めておかないと、辞めた人が株を持ち続けて、次の調達ができなくなる「詰み」の状態になりかねません。

複雑な交渉をスキップする「J-KISS」という選択肢

鶴田:売上がない段階で「会社の価値(バリュエーション)」を決めるのって、すごく難しくないですか?

宇佐美氏:そうなんです。そこでおすすめなのが「J-KISS」という手法です。これはバリュエーションを「今」決めずに、将来(次回の大きな調達時)に先送りできる仕組みです。

J-KISSのメリット:

- バリュエーションの議論を先延ばしにできる。

- 複雑な契約条項をひな型通りにシンプルにできる。

- 投資家側にも、次回調達時の株価を割り引く(ディスカウント)などの設計ができる。

初期の面倒な手続きをショートカットして、事業に集中するためには非常に有効な手法です。

プロセスと契約:絶対に譲ってはいけない「2つのポイント」

鶴田:調達の実際の流れと、契約で気をつけるべき点も教えてください!

宇佐美氏:流れとしては、面談から始まり、条件合意の「タームシート(TS)」締結、そして投資家が会社を精査する「デューデリジェンス(DD)」を経て、ようやく着金です。スムーズに進めば3ヶ月といったところですが、だいたい半年から1年は見ておく必要があります。

契約書で絶対に譲ってはいけないのは、以下の2点です。

- 持株比率:経営陣が主導権を握り続けられるか。

- 優先分配権:M&Aなどで会社を売った際、投資家が優先的に回収する仕組みです。設定が厳しすぎると、創業者のリターンがゼロになることさえあります。

デューデリジェンス(DD)でバレる「致命傷」リスト

鶴田:DDではどんなところを見られるんですか?

宇佐美氏:投資家は「及第点」であるかをチェックします。完璧でなくていいですが、例えば以下ができていないと「投資不可」の致命傷になり得ます。

| カテゴリ | NG事例(致命傷となり得るもの) |

|---|---|

| 会社設立 | 議事録が全くない。株主総会を一度もやっていない。 |

| 知的財産 | 外注エンジニアが書いたコードの権利が、個人に残ったまま。 |

| 共同創業者 | 株の取り扱いに関する合意書が一切ない。 |

| コンプライアンス | 反社会的勢力との繋がり。交際費の不透明な処理。 |

| 登記 | 取締役の再任手続き(重任登記)を忘れている。 |

宇佐美氏:株主名簿の管理や議事録作成を「真面目に」やっているか。そこが信頼の土台になります。

投資家との付き合い方、誰を信じるべき?

鶴田:最後に、投資家の選び方について教えてください。最近はクラウドファンディングなども増えていますが。

宇佐美氏:株式型クラウドファンディングは、一気に株主数が増えるため、後の上場審査やVCからの投資を受ける際にリスクとなる可能性があります。

一方、エンジェル投資家は「同じ船に乗る仲間」です。VCのように短期的な成長を急かさず、長期で寄り添ってくれる人が多い。だからこそ、相手の身元確認(ネガティブチェック)やハラスメント気質がないかをしっかり確認してください。

鶴田:こうした相談は、誰にするのが正解でしょうか?

宇佐美氏:起業家の先輩、スタートアップに詳しい弁護士や司法書士、あるいは私たちが提供しているスマートラウンドのような専門サービスに頼ってください。

私は、スタートアップや起業家のみなさんこそが、この国を、日本を変えていく原動力だと心から信じています。我々もその歩みを止めないよう、全力でサポートしていきます!一緒に新しい未来を作っていけたら嬉しいです。

鶴田:宇佐美さん、今日は本当に濃いお話をありがとうございました!

より資金調達のことを詳しく知りたい方は、以下をご覧ください!

執筆:WORK PARK 編集部